El IRPF (Impuesto sobre la Renta de las Personas Físicas) grava los ingresos obtenidos por las personas físicas en España. En el caso de los autónomos, este impuesto no se paga de una sola vez, sino que se va adelantando a lo largo del año mediante pagos fraccionados trimestrales.

Aquí es donde entran en juego el Modelo 130 y el Modelo 131.

Ambos sirven para adelantar parte del IRPF, pero no se utilizan indistintamente. Cada uno corresponde a un régimen fiscal concreto y presentar el modelo incorrecto es uno de los errores más habituales (y más caros) entre autónomos.

En esta guía te explicamos qué es cada modelo, quién debe presentarlo, cómo se calcula correctamente, los errores más comunes y cómo gestionarlos sin líos.

- ¿Qué son exactamente los pagos fraccionados del IRPF?

- ¿Quién debe presentar el Modelo 130 o el Modelo 131?

- Cuándo se presentan los Modelos 130 y 131

- Cómo rellenar el Modelo 130 paso a paso

- Cómo funciona el Modelo 131 en módulos

- Diferencias clave entre el Modelo 130 y el Modelo 131

- Errores comunes al presentar el Modelo 130 o 131

- Qué pasa si no presentas el Modelo 130 o 131

- Ventajas de gestionar el Modelo 130 y 131 con altaenautonomos.com

- Conclusión

¿Qué son exactamente los pagos fraccionados del IRPF?

Los pagos fraccionados son anticipos del IRPF anual.

Esto significa que:

- no son un impuesto adicional

- no sustituyen a la Declaración de la Renta (Modelo 100)

- se descuentan posteriormente en la renta

Su objetivo es que Hacienda vaya cobrando el impuesto de forma progresiva y evitar que todo se concentre al final del año.

¿Quién debe presentar el Modelo 130 o el Modelo 131?

Aquí no hay elección posible: el régimen fiscal determina el modelo que corresponde.

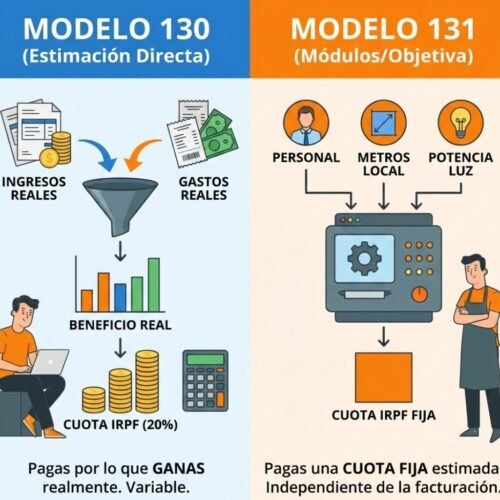

Modelo 130 – Estimación directa

Deben presentar el Modelo 130 los autónomos que tributan en:

- estimación directa simplificada

- estimación directa normal

Es el régimen más habitual en:

- freelances

- profesionales liberales

- autónomos de servicios

- pequeños negocios

En este modelo se declaran ingresos y gastos reales.

Modelo 131 – Estimación objetiva (módulos)

El Modelo 131 corresponde a los autónomos acogidos al régimen de módulos.

En este caso:

- no se declaran ingresos reales

- no se declaran gastos reales

- el pago se calcula según parámetros fijados por Hacienda

Es habitual en actividades muy concretas como transporte, comercio minorista u hostelería.

Cuándo se presentan los Modelos 130 y 131

Los plazos son trimestrales y coinciden con los del IVA:

- Primer trimestre: del 1 al 20 de abril

- Segundo trimestre: del 1 al 20 de julio

- Tercer trimestre: del 1 al 20 de octubre

- Cuarto trimestre: del 1 al 30 de enero del año siguiente

Esta coincidencia facilita la planificación fiscal del autónomo.

Cómo rellenar el Modelo 130 paso a paso

Datos identificativos

Debes comprobar que estén correctos:

- nombre y apellidos o razón social

- NIF o NIE

- domicilio fiscal

- ejercicio y trimestre

Errores en estos datos pueden provocar requerimientos o rechazos.

Cálculo del rendimiento neto

En el Modelo 130 se declara:

- el total de ingresos del trimestre

- los gastos fiscalmente deducibles

La fórmula es sencilla:

Ingresos – Gastos = Rendimiento neto

Los gastos deben estar:

- directamente relacionados con la actividad

- correctamente justificados

- bien registrados contablemente

Aplicación del porcentaje de pago fraccionado

Con carácter general, el pago fraccionado es del 20 % sobre el rendimiento neto acumulado.

Ejemplo práctico:

Si en el trimestre has tenido:

- ingresos de 10.000 €

- gastos deducibles de 4.000 €

El rendimiento neto es de 6.000 €.

El pago fraccionado será de 1.200 €.

Este importe no se pierde, se descuenta después en la Declaración de la Renta.

Compensación de trimestres anteriores

Si en trimestres anteriores:

- ya has pagado IRPF

- o has tenido resultados negativos

El modelo permite compensar esos importes para no pagar de más.

Cómo funciona el Modelo 131 en módulos

En el Modelo 131 no se declaran ingresos ni gastos reales.

El cálculo se realiza aplicando los módulos oficiales según la actividad:

- unidades

- índices

- coeficientes

Hacienda fija los importes y el autónomo simplemente declara los parámetros correspondientes. Es un sistema más simple en cálculo, pero menos flexible.

Diferencias clave entre el Modelo 130 y el Modelo 131

El Modelo 130 se basa en ingresos y gastos reales y permite ajustar el impuesto a la realidad del negocio.

El Modelo 131 utiliza parámetros fijos y no tiene en cuenta la facturación real.

Por eso:

- el Modelo 130 es más justo, pero requiere control contable

- el Modelo 131 es más simple, pero menos adaptable

Errores comunes al presentar el Modelo 130 o 131

Algunos de los errores más habituales son:

- no llevar la contabilidad al día

- mezclar gastos personales y profesionales

- olvidar compensaciones de trimestres anteriores

- aplicar mal el porcentaje

- presentar fuera de plazo

Muchos de estos errores no se detectan hasta la renta anual, cuando ya es tarde.

Qué pasa si no presentas el Modelo 130 o 131

No presentar estos modelos cuando existe obligación puede suponer:

- sanciones económicas

- recargos

- intereses de demora

- problemas posteriores en la Declaración de la Renta

Incluso aunque el resultado sea cero, la obligación de presentar sigue existiendo.

Ventajas de gestionar el Modelo 130 y 131 con altaenautonomos.com

- Presentación online sin desplazamientos

- Revisión profesional de ingresos y gastos

- Prevención de errores antes de enviar

- Acompañamiento continuo durante todo el año

- Tranquilidad fiscal real

Conclusión

El Modelo 130 y el Modelo 131 son la base del IRPF del autónomo durante el año.

Hacerlos bien:

- evita sustos en la renta

- mejora la planificación financiera

- permite pagar lo justo

En altaenautonomos.com ayudamos a autónomos y profesionales a presentar sus impuestos con criterio, claridad y sin improvisar trimestre a trimestre.